Les prix du lithium ont plongé en 2019, alors que le marché a basculé dans une offre excédentaire et que la croissance des VE a ralenti. La production de ce métal pour batteries devrait presque tripler d’ici 2025 pour atteindre plus de 1,5 million de tonnes métriques, mais on craint qu’une chute des investissements en amont ne fasse basculer le marché dans une offre insuffisante à plus long terme.

Le lithium est un composant intégral des batteries pour véhicules électriques. Comme les achats de VE ont explosé – plus de 2 millions de véhicules ont été vendus rien qu’en 2018, selon S&P Global Platts Analytics – le besoin de batteries a également augmenté, alimentant à son tour la demande de lithium.

Sur l’attente d’une nouvelle croissance rapide, les investissements ont afflué dans la chaîne d’approvisionnement en lithium à un rythme soutenu au cours des dernières années. Cependant, les prix ont chuté cette année, entraînant avec eux l’enthousiasme pour les nouveaux projets.

Un projet confronté à des difficultés est la mine Whabouchi de Nemaska Lithium au Québec, au Canada. Nemaska a récemment annoncé des licenciements alors qu’elle tente d’assurer un flux de trésorerie optimal pour la poursuite du projet Whabouchi.

Un autre est l’usine de la société chinoise Tianqi Lithium en Australie occidentale, qui a commencé à produire de l’hydroxyde de lithium en septembre. Parallèlement au démarrage des opérations, Tianqi a annoncé le report de la seconde moitié du projet de 48 000 mt/an, citant les mauvais prix mondiaux du lithium pour le retard de l’usine, qui devait initialement être entièrement mise en service à la fin de 2019.

Dans le même temps, les participants de l’industrie avertissent que la chute des prix en gros ne dit pas tout. Ils affirment que la situation actuelle est de courte durée, la demande de qualités supérieures devant se redresser, tandis que l’inadéquation entre l’offre de spodumène de lithium et les goulets d’étranglement de la capacité de traitement en Chine, un facteur de la faiblesse actuelle des prix, sera de courte durée.

Néanmoins, la faiblesse du marché a conduit à une plus grande prudence chez les investisseurs et suggère un potentiel de resserrement de l’offre dans la dernière partie de la prochaine décennie. L’industrie devra s’adapter aux nouvelles conditions et redresser les nœuds de la chaîne d’approvisionnement, afin d’obtenir un approvisionnement durable qui puisse alimenter la révolution des transports en cours.

Producteurs de lithium

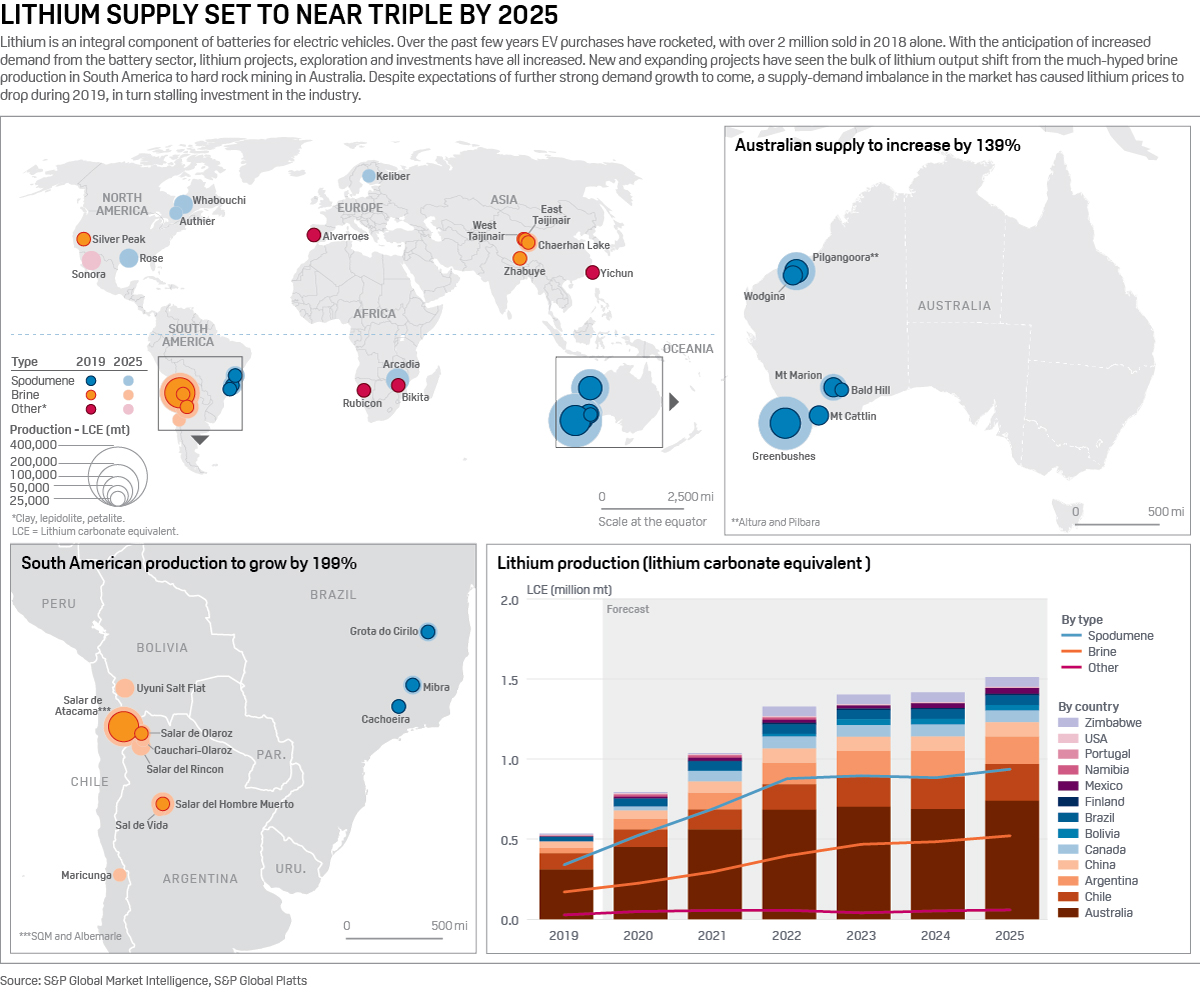

Le lithium provient principalement du spodumène ou de la saumure. L’Australie abrite la majorité des mines de roche dure (spodumène), tandis que la production de saumure est concentrée en Amérique du Sud, principalement au Chili et en Argentine.

Malgré l’attention de la presse recueillie par les opérations de saumure sud-américaines au cours des dernières années, c’est en Australie que l’offre a augmenté rapidement, avec des délais de projet plus courts de seulement 3 à 5 ans voyant une flopée de mines de roche dure apparaître. En revanche, les projets de saumure peuvent prendre 7 ans pour entrer en production.

Le carbonate de lithium et l’hydroxyde de lithium sont les deux composés de lithium employés pour la production de cathodes de batterie, le carbonate représentant actuellement la majeure partie de l’utilisation. Dans la production de saumure, le chlorure de lithium est extrait des lacs de saumure alcaline avant d’être converti en carbonate.

Le spodumène produit par l’exploitation des roches dures nécessite un traitement supplémentaire pour produire du carbonate – un processus particulièrement énergivore et donc coûteux.

L’hydroxyde de lithium, favorisé pour les nouvelles technologies de cathode, spécifiquement les chimies à plus haut niveau de nickel, peut être produit à partir de spodumène ou de saumure. Lorsqu’on commence avec la saumure, une étape supplémentaire de conversion à partir du carbonate de lithium est nécessaire. Le prix de l’hydroxyde est généralement majoré pour refléter cela, bien que cette marge ait subi une pression à mesure que la production directement à partir du spodumène a augmenté.

Les nouvelles mines et l’augmentation de la production ont apporté une surabondance de matériau sur le marché, martelant les prix du lithium. L’évaluation S&P Global Platts pour le concentré de spodumène de lithium avec une teneur en oxyde de lithium de 6 % (SC6) a chuté de 640 $/mt FOB Australie en janvier 2019 à 545 $/mt en septembre 2019.

L’abondance de l’offre de spodumène et le faible prix subséquent ont tiré vers le bas les coûts des intrants pour les convertisseurs chinois, voyant l’évaluation Platts du carbonate de lithium CIF Asie du Nord chuter de 22% au cours de la même période pour s’asseoir à 9 900 $/mt octobre 17.

Aller plus loin : Explorez la couverture des métaux pour batteries de S&P Global Platts

« Il semble y avoir eu une accumulation à court terme de matières premières de lithium au cours de 2019, ce qui s’est répercuté sur les prix du lithium à court terme (et les cours des actions des sociétés de lithium). » Asa Bridle, du développeur de lithium Savannah Resources, a déclaré à Platts.

Bridle a également fait valoir que l’offre excédentaire actuelle de spodumène était due à des retards dans la capacité de conversion en aval mise en ligne en Chine, « La clé est de reconnaître qu’il s’agit d’un déséquilibre à court terme sur le marché et pas nécessairement une indication des tendances à plus long terme. »

Vincent Ledoux Pedailles d’Infinity Lithium a adopté un point de vue similaire, citant des attentes selon lesquelles l’offre excédentaire actuelle durerait jusqu’en 2020 avant de s’équilibrer l’année suivante. « Le spodumène est exporté en Chine principalement vers des convertisseurs tiers où la conversion en produits chimiques de lithium est inefficace. » Il a ajouté que les mineurs cherchaient à intégrer des capacités de conversion pour « mieux contrôler leur chaîne de valeur et améliorer leurs marges. »

Il convient également de noter que le déséquilibre entre l’offre et la demande a été exacerbé par des ventes de véhicules électriques plus lentes que prévu en 2019, en raison notamment de la réduction des subventions chinoises en juillet, mais aussi d’un ralentissement plus général des ventes automobiles mondiales.

Lorsqu’il parle d’une offre excédentaire de lithium, le PDG de Bacanora Lithium, Peter Secker, a souligné qu’il est important de faire la distinction entre le matériau de roche dure de qualité inférieure provenant d’Australie qui nécessite un traitement supplémentaire et une empreinte carbone, et le matériau de qualité chimique utilisé dans les batteries.

« Il y a beaucoup de concentré de faible qualité autour, mais le matériau de qualité batterie est assez équilibré. D’une manière générale, la production australienne se situe à l’extrémité supérieure de la courbe des coûts, tandis que l’Amérique du Sud se situe à l’extrémité inférieure », a ajouté M. Secker.

Ceci a donné lieu à un argument plus large selon lequel l’exploitation minière australienne de roche dure pourrait se retrouver dans le rôle de production oscillante, avec des projets qui se mettent en marche et s’arrêtent en fonction du prix. Pendant ce temps, les projets de saumure avec des positions plus favorables sur la courbe des coûts seraient en mesure de fonctionner sous tous les prix, sauf les plus bas extrêmes.

Croissance de l’offre de lithium

Pour l’avenir, S&P Global Market Intelligence prévoit une croissance substantielle de l’offre de lithium jusqu’en 2025. De nouvelles mines et de nouveaux lacs de saumure, associés à l’augmentation de la production de plusieurs projets existants, devraient faire passer la production mondiale de lithium au-dessus de 1,5 million de tm sur une base d’équivalent carbonate de lithium (ECL).

L’Australie, actuellement la plus grande nation productrice, devrait maintenir sa position, avec les mines existantes (dont beaucoup ont été mises en service au cours des trois dernières années) augmentant régulièrement leur production, apportant plus de 400 000 mt LCE de nouvelle offre d’ici 2025.

L’Amérique du Sud devrait également connaître une croissance de l’offre d’environ 199%, de nouveaux lacs salins commencent à produire et la plupart des salars existants devraient augmenter leur production. Avec des délais plus longs, les projets de saumure à venir étaient probablement dans le même lot de financement que les mines de roche dure qui ont été mises en ligne en Australie depuis 2016.

Avec les mines d’Authier, de Rose et de Whabouchi qui devraient être mises en service avant 2025, la part de l’Amérique du Nord dans l’approvisionnement en lithium devrait passer à plus de 5 %, ce qui pourrait apaiser certaines craintes autour du rôle mineur actuel de l’Amérique du Nord dans la chaîne de batteries des VE.

L’Europe, cependant, ne devrait ajouter qu’une seule nouvelle source de lithium d’ici 2025, augmentant marginalement sa part de l’approvisionnement mondial. Avec un potentiel de 25 gigafactories de batteries opérationnelles sur le continent d’ici 2025, l’Europe semble devoir rester dépendante de l’approvisionnement en matières premières non domestiques – même si la Commission européenne a mis tout son poids dans le développement du secteur et la garantie de la sécurité de l’approvisionnement en matières premières

Suivre le rythme des VE

Malgré l’offre excédentaire actuelle, et la croissance de l’offre presque triplée prévue d’ici 2025, il y a de fortes raisons de penser qu’à plus long terme, à mesure que la dynamique se renforce, la demande pourrait dépasser l’offre.

« Si l’on en croit les prévisions de pénétration des VE – ainsi que les milliards de dollars que les constructeurs automobiles ont englouti ou vont engloutir dans le développement et la production de VE – alors la demande de lithium devrait être multipliée par 10 au cours de la prochaine décennie. » Bridle a déclaré.

Il a ajouté que, compte tenu de la dépendance des producteurs de cathodes et de batteries à l’égard de l’approvisionnement en lithium, les utilisateurs en aval étaient fortement incités à investir dans l’approvisionnement. « Le secteur du lithium a déjà fourni de bons exemples de cette tendance avec des entreprises de produits chimiques au lithium, des entreprises de batteries et même des entreprises automobiles qui investissent ou s’associent avec des fournisseurs de matières premières/minéraux. »

Pedailles a également souligné la nécessité d’investir davantage dans les matières premières, « Si les prix bas se maintiennent à court ou moyen terme, cela entraînera une réduction du pipeline d’investissement. Si les prix restent bas à court et moyen terme, cela entraînera une réduction des investissements, ce qui conduira à une situation de sous-approvisionnement encore plus dramatique et à des prix beaucoup plus élevés ».

La réussite pendant la période de bas prix actuelle dépendrait de la taille du producteur, a déclaré M. Secker de Bacanora, soulignant que de gros investissements étaient encore injectés dans la chaîne d’approvisionnement du lithium par les grandes entreprises établies. Il a également fait valoir que les entreprises ayant des partenariats ou des coentreprises seraient plus résistantes.

« Les petites entreprises qui veulent développer des projets seules auront du mal », a déclaré Secker.